AİRBNB, TURİZM KONUTU, KISA DÖNEM KİRALAMA VERGİLENDİRMESİ NASIL OLACAK?

Tebrikler piyasanız düzenlendi. Peki şimdi sırada ne var? İzinlerini alan ev sahipleri için vergilendirme nasıl ilerleyecek? Bir çok ev sahibinin bu zamana kadar pek dikkate almadığı vergi ve diğer masraflar nasıl bir yük getiriyor yazımızda.

Öncelikle bardağın dolu tarafına odaklanalım. Yıkılmadan düzenlenen her piyasa daha sağlıklı bir şekilde büyür.Ancak bundan sonra vergi konusunda oldukça hassas davranmak gerekecek. Maalesef bir çok ev sahibi bu yasadan önce vergi ödemiyordu veya gelirlerini normal kiralamada olduğu gibi gayri menkul sermaye iradı ile senede 1 kere olmak üzere ödüyordu. Artık her konaklayana fatura kesme zorunluluğu var. Fatura kesmek için de mükellefiyet açılması zaruri.

Kısa Dönem Kiralamalarda Şirket Kurma Zorunluluğu

Gelelim bir çok okurumuzu esas olarak ilgilendiren mevzuya. İznimi almayı güç bela başardım. Peki şimdi ne yapmam lazım. Karga tulumba çıkarılan yasa ve yönetmelikten sonra konu hakkındaki vergi mevzuatı henüz yayınlanmamış olsa da belli olan bazı hususlar var.

Öncelikle neden KDV vermeniz yani mükellefiyet tesis edip, fatura kesmeniz gerektiğini açıklayalım. Gelir Vergisi Kanunu’nun 37’nci maddesinde ticari kazanç “her türlü ticari ve sınaî faaliyetten doğan kazanç ticari kazançtır” olarak tanımlanmıştır. Ticari faaliyeti, dolayısıyla ticari kazancı belirleyen temel unsur faaliyetin sermaye ve emekten oluşan bir organizasyona dayanması ve bu organizasyonun işlemlerindeki devamlılık unsurudur. Bu özelliği ile bir başka gelir unsuru olan “diğer kazanç ve iratlardan” yani konumuz dahilinde gayrimenkul sermaye iradından ayrılmaktadır. Bu sebeple mükellefiyet ve fatura işlemi gerektirmektedir.

Gelen izin belgelerinin en altında ilgili dağıtım yerlerine dair bir bölüm var burada çıkan izin belgesinin bir örneğinin gittiği devlet makamları belirtiliyor. Bunların içinde Gelir İdaresi başkanlığı ve evinizin bağlı bulunduğu vergi dairesi de var.

Vergi dairesinde görüştüğümüz memurlar izin alan şahısların bilgilerinin kedilerine geldiğini, bu şahısların mutlaka mükellefiyet açması ve fatura kesmesi gerektiği, mükellefiyet açmayan izin belgesi sahipleri için re’sen kuruluş yapılacağını belirtiyor.

Peki mükellefiyet kurmanın nasıl bir vergi boyutu var?

- Katma Değer Vergisi

- Konaklama Vergisi

- Turizm Katkı Payı

- KDV2 Vergisi

- Gelir Vergisi

- Muhasebe masrafları

- Damga Vergileri

Kısa Dönem Kiralamalarda KDV Belirsizliği. KDV Oranı Kaç Olacak?

Ne kadar vergi ödenmesi gerektiğinin en temel belirleyicisi ve en büyük kalemi olan KDV’ye değinelim. Çünkü KDV tutarının %10 veya %20 olması mülkünüzde kısa dönem kiralama yapmanızın fizibilitesini kökten değiştirebilir.

KDV beyannamesi verirken kestiğiniz KDV tutarları ile size kesilen KDV bedelleri arasındaki tutarı ya devlete ödersiniz yada devletten alacaklı duruma geçersiniz. Yani hesabınıza yatan tutar üzerinden misafirlerinize kestiğiniz KDV bedellerinden bu konaklamalarla ilgili topladığınız masraf bedellerinin KDV tutarlarını düşersiniz. Bunlar ödediğiniz su, gaz, elektrik vb. faturalar, bakım onarım giderleriniz, mobilya ve beyaz eşya harcamalarınız vb. kalemlerdir.

Bir alım-satım veya imalat işletmesinde KDV kontrolü hizmet işletmelerine göre daha kolaydır. Çünkü ana gider kalemi olan ham madde veya ara mallar KDV’li olarak alınır. İşlenir, katma değer yaratılır ve KDV’li olarak satılır. Kısa dönem kiralama işletmesinde ise ana gider kalemi kira fırsat maliyetiniz yani kısa dönem kiralama yapmasanız evinizi uzun dönem vereceğiniz kira tutarınızdır ve bu giderin KDV’si yoktur. Kira fırsat maliyeti ile ve gelir durumu ile ilgili daha detaylı bilgi için dinamik fiyatlandırma yazımızı inceleyebilirsiniz.

2007/13033 sayılı Bakanlar Kurulu Kararı (BKK) eki (II) sayılı listede yer alan teslim ve hizmetler için KDV oranı %10 olarak belirlenmiştir. Bahse konu (II) sayılı listenin 25 inci sırası uyarınca, “Otel, motel, pansiyon, tatil köyü ve benzeri konaklama tesislerinde sunulan geceleme hizmeti” %10 oranında KDV’ye tabi bulunmaktadır. Geceleme hizmeti ise otel, motel, pansiyon, tatil köyü ve benzeri konaklama tesislerinde sunulan hizmetinin, bu işletmelerde oda veya yer tahsis etmek suretiyle verilen tesiste günlük yatma-barınma-kalma hizmeti olduğu belirtilmiştir. Söz konusu BKK’nın ilgili sırasına göre indirimli KDV oranı (%10) uygulanabilmesi için bu hizmetin, otel, motel, pansiyon, tatil köyü ve benzeri konaklama tesislerinde verilmesinin yanı sıra işletmenin, Kültür ve Turizm Bakanlığı tarafından verilen turizm işletme belgesine sahip olması veya ilgili yerel yönetim biriminden alınan İşyeri Açma ve Çalışma Ruhsatında “otel, motel, pansiyon, tatil köyü ve benzeri konaklama tesisi” olduğunun belirtilmiş olması gerekmektedir.

7464 sayılı Turizm Amaçlı Konut Kiralama yasası yukarıdaki tanımlardan sonra yürürlüğe girmiştir ve bu tanımlara uyup uymadığı konusunda yetkili mercilerden açıklık getirilmesi zaruridir. Çünkü metin her iki tarafa da yorumlanabilir. Şüphesiz ki bu bir geceleme, konaklama hizmetidir. Turizm Bakanlığı’ndan da belgelidir. Ayrıca konaklama vergisine tabi olduğu da başka bir özelgede açıklığa kavuşturulmuştur. Bu yönleri ile %10 KDV’ye tabi olduğu ileri sürülebilir.

Öte yandan yasanın adı gereği bu bir konaklama değil kiralama faaliyetidir denebilir. Kültür ve Turizm Bakanlığı tarafından verilen belgenin de “turizm işletme” belgesi olmadığı ileri sürülerek %20 KDV’ye tabidir denebilir.

Vergi dairesinde konuştuğumuz memurlar KDV hakkındaki sorularımıza tam yanıt veremediler. Onlar da konunun belirsiz ve açıklamaya muhtaç olduğunu belirttiler. Ancak aldığımız izlenim KDV bedelinin %10 olarak belirleneceği yönünde oldu.

Bunun bir vergilendirme tavsiyesi olmadığının sadece görüşlerimizi yansıttığını belirtelim. Konu ile ilgili muhasebeciniz veya mali müşaviriniz ve vergi dairenizle mutlaka görüşünüz.

Konaklama Vergisi

Bir çok yabancı ülkede uygulamada olan konaklama vergisi hayatımıza 1 Ocak 2023 tarihinde 6802 sayılı kanun ile girdi. Bu kanunun 34. maddesinin 1 inci fıkrasında;

Otel, motel, tatil köyü, pansiyon, apart otel, misafirhane, kamping, dağ evi, yayla evi gibi konaklama tesislerinde verilen geceleme hizmeti ile bu hizmetle birlikte satılmak suretiyle konaklama tesisi bünyesinde sunulan diğer tüm hizmetlerin (yeme, içme, aktivite, eğlence hizmetleri ve havuz, spor, termal ve benzeri alanların kullanımı gibi) konaklama vergisine tabi olduğu hükmüne yer verilmiştir ve bu faaliyeti sunanların, bu hizmetlerin sunulmasından elde edilen tutar üzerinden, % 2 oranında konaklama vergisi hesaplanarak vergilendirme dönemini takip eden ayın 26’ncı gününe kadar beyan etmesi ve aynı süre içinde ödemesi gerekmektedir.

Turizm Katkı Payı

Turizm katkı payı ve turizm payı beyannamesi 7183 sayılı Türkiye Turizm Tanıtım ve Geliştirme Ajansı Hakkında Kanun ile hayatımıza giriş yapmıştır. Bu kanuna göre “Bileşik tesisler ile konaklama tesisleri” net gelirlerinde binde 7.5 yani %0.75 oranında turizm payı beyannamesi vermekle yükümlüdür. Bu oran 1 Ocak 2024 tarihinde binde 5 yani %0.5 oranına düşürülmüştür.

Kurumlar vergisi mükellefleri yani limited ve anonim şirketler turizm payı beyannamelerini aylık olarak, şahıs mükellefleri ise 3 aylık dönemlerle vereceklerdir.

Kısa Dönem Kiralamalarda KDV2 Beyannamesi

Bu vergi türü Maliye Bakanlığı’nın KDV tahsilatında zorluk yaşadığını durumlar için çıkardığı bir vergidir .KDV ödeme sorumluluğu sektöre göre değişiklik gösteren bir oran nispetinde satın alan tarafa yüklenir, yani paylaşılır. Yurt dışından alınan hizmetlerde ise alınan hizmetin KDV ödeme sorumluluğunun tamamı hizmeti alan tarafa yüklenir.

Kısa dönem kiralamalarda, Airbnb ve Booking.com gibi aracılardan yapılan rezervasyonların hizmet bedelinin komisyon faturası bu kanallar tarafından ev sahiplerine kesilir. Bu firmaların Türkiye sınırları içerisinde vergi mükellefiyetleri bulunmadığı için ve adınıza kesilen her faturayı beyan etme zorunluluğunuz bulunduğundan size kesilen bu faturaların KDV tutarlarını ödemekle mükellefsiniz. Kısacası Airbnb ve Booking’in Türkiyede ödemediği KDV vergilerini siz ödeyeceksiniz.

Bu durumun size oluşturduğu ek maliyetler ise Booking için bu kanal üzerinden aldığınız rezervasyon bedelinin %3’üne tekabül etmektedir. Airbnb için ise bu durum biraz daha farklıdır. Airbnb ev sahibi eğer sitesine yazılım üzerinden bağlanıyorsa tüm komisyon bedeli olan %15’i ev sahibine keser. Bu durumda aynı Booking gibi Airbnb’den aldığınız rezervasyonlar için de rezervasyon bedelinin %3’ü kadar ek KDV maliyeti çıkar. Ancak Airbnb’ye bağlanırken yazılım kullanmıyorsanız komisyon bedeli %3 ev sahibine, %12 konaklayan misafire fatura edilir. Bu durumda ek maliyetiniz rezervasyon bedelinin %0.6’sına düşer. Airbnb bağlantınızı Homesberg üzerinden yapıyorsanız %0.6 olarak KDV 2 ödemeye devam edebilir ve yönetim, fiyatlama ve raporlama hizmetlerimizden faydalanarak hem gelirinizi %27’ye kadar arttırabilir hem de işinizi zahmetsizce yöneterek zamandan tasarruf sağlayabilirsiniz.

Bu konuya eğer evinizi bir yönetim firması aracılığıyla kısa dönem, turizm amaçlı kiralıyorsanız mutlaka dikkat etmeniz gerekiyor. Homesberg kullanmayan işletici firmalar farklı yazılımlarla bağlandıkları için rezervasyon bedelleri üzerinden yaklaşık %3 KDV 2 vergisi öderler. Ve bu tutarı çoğu zaman size belirtmeden rezervasyon tutarından keserler. Eğer bir işletmeci firma ile çalışıyorsanız bu konuyu mutlaka sorun. Hatta kendi evinize bir rezervasyon yapın ve ödediğiniz tutar ile aldığınız tutarı birbiriyle karşılaştırın.

Airbnb’nin bu politikası hakkında detaylı bilgi veren yazımızı önümüzdeki günlerde yayınlayacağız. İlk siz haberdar olmak isterseniz sağ taraftan mail listemize kayıt olmayı unutmayın.

Kısa Dönem Kiralamalarda Gelir Vergisi

Şahıs mükellefiyetlerinde gelir vergi dilimleri gayrimenkul sermaye iradı ile aynıdır. Aradaki birinci ve can acıtan fark KDV’dir. Matrahınız yani vergi ödemeniz gereken kısım hesaplanırken önce KDV işlemleri halledilir, sonrasında ortaya çıkan karınız üzerinden 2024 yılı için aşağıdaki tabloda belirtilen dilimlere göre vergi ödersiniz. Bu dilimler her sene enflasyon sebebi ile yukarı doğru güncellenir

Eğer bir tüzel kişi yani limited veya anonim şirket iseniz, yine KDV hesaplarından sonra matrahınız üzerinden kurumlar vergisi olan %25 oranında vergilendirilirsiniz. Bu tutarın normalde değişmemesi gerekir ancak hepinizin bildiği gibi ülkemizde son yıllarda vergilere de zam yapılabilmektedir.

Gayrimenkul sermaye iradı ile mükellef olmanın gelir vergisi bakımından ikinci farkı ise ödeme zamanıdır. Gayrimenkul sermaye iradı vergisi yani normal, uzun dönem kiralama vergisi toplanan kira bedellerini takip eden yılın Mart ayında ödenir. Gelir vergisi ise 3 aylık dönemler halinde ödenir.

Muhasebe Ücretleri

Bunca vergi ödenecek, defter tutulacak, beyanname verilecek zorunlu olarak bir de muhasebeci ile anlaşmanız gerekiyor.

Muhasebeci ücretleri mükellef tipine göre değişiklik gösterir. Şahıs mükellefiyetleri limited ve anonim şirketlerden daha uygundur. Bir de defter tutma tipine göre farklı ücretlendirme söz konusudur.

2023 yılında, yıllık alış tutarınız (tarafınıza kesilen faturalar) 1.680.000 TL’yi veya yıllık satış tutarınız (tarafınızdan kesilen faturalar) 2.400.000 TL’yi aşması durumunda işletme esasından bilanço esasına geçiş yapmanız gerekir.

Maliye Bakanlığının 2024 yılı için açıkladığı minimum defter tutma ücretleri ise, işletme esasına göre tutulan defterler için 720 TL, bilanço esasına göre tutulan defterler için ise 1690 TL olarak açıklanmıştır. Bu tutarlar şehirden şehire farklılık gösterebilir.

Damga Vergileri

Bitti mi? Maalesef hayır. Bir de damga vergilerimiz var ki akıl sır erdirebilene aşk olsun. Neredeyse gelişmiş bütün ülkelerde kaldırılmış olan bu vergi tipini, vergi vermenin vergisi olarak tanımlayabiliriz.

Bir sene içerisinde, 12 adet KDV, 12 adet KDV2 (Airbnb ve Booking gibi sitelerden rezervasyonunuz yok ise KDV2 beyannamesi verme zorunluluğunuz yok), 4 muhtasar (çalışanınız varsa 12), 3 adet geçici ve 1 adet de yıllık gelir vergisi beyanı yapılır. Konaklama vergisi ve turizm katkı payı beyannameleri de 3 aylık dönemlerde ayrı ayrı verilir, yani senede 12 beyanname de bu vergiler için vereceksiniz.

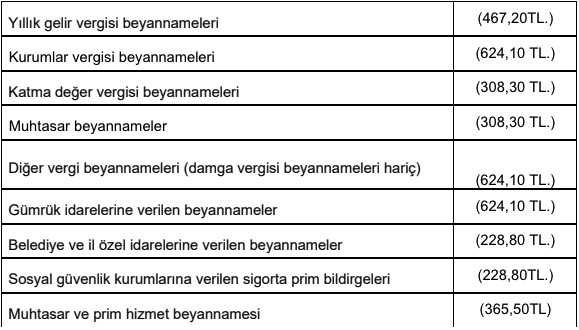

Özetle her ay Airbnb veya Booking’den bir rezervasyonunuz olduğunu ve çalışanınız olmadığını düşünürseniz toplamda 44 adet vergi beyannamesi vermekle mükellefsiniz. 2024 damga vergisi ücretlerini aşağıdaki tablodan inceleyebilirsiniz.

Sonuç ve Özet

Evet pazarımız regüle edildi ve regüle eden her pazar daha sağlıklı büyüyecektir. Ancak izin belgesini alabilmiş ve bu mevzuatlara aşina olmayan ev sahipleri için yeni ve alışması kolay olmayacak bir dönem başlıyor.

Artık birer mükellefsiniz ve devlet nezdinde sorumluluklarınız var. Bu sorumluluklar gözünüzü korkutmamalı. Öte yandan bir çok kişisel masrafınızı da mükellefiyetinize gider göstererek vergilerinizi düşürebilirsiniz. Ayrıca bankalar tarafında da kredibiliteniz yükselecektir.

Türkiye’de 2024 yılı başında faaliyet gösteren yaklaşık 100.000 Airbnb evinin şu ana kadar sadece 15.000’inin izin alabildiğini biliyor muydunuz? İzinli ev sayılarını, ortalama fiyatları, en çok kazanan evleri ve çok daha fazlasını görmek için her gün yenilenen Canlı Türkiye Kısa Dönem Kiralama Verilerini sayfamızdan inceleyebilirsiniz.

Pazardaki arzın önemli ölçüde azalması nedeniyle fiyatlarınız ve gelirleriniz önemli ölçüde yükselecek. Tabi bunun için haksız rekabetin önüne geçilmesi ve izin belgesi olmayan evlerin faaliyetlerine izin verilmemesi gerekiyor. Turizm Bakanlığı, Airbnb ve Booking ile anlaşarak bu durumun önüne geçmiş görünüyor ancak uygulama 2. Kez ertelenerek 15 Temmuz 2024 tarihine çekildi.

İzin belgesi olmayan evler artık bu sitelerde yayınlanmayınca vergi yükünüz biraz daha hafifleyecek. Hele bir de Homesberg Dinamik Fiyatlandırma kullanıyorsanız vergilerinizi bedavaya getirme ihtimaliniz çok yüksek. Bağlantınızı Homesberg ile sağlanamız durumunda KDV 2 yükünüzün artmayacağını da tekrar hatırlatalım.

Takipte kalın ve Airbnb hakkında güncel bilgilerden en kısa sürede haberdar olmak için mail listemize kaydolmayı unutmayın.

24 Comments

Yorum Yap

Mail listemize kayıt olun en yeni gelişmelerden ilk siz haberdar olun!

Türkiye Turizmi Kısa Dönem Kiralamada Tarihi Fırsat Kaçırıyor

Homesberg AI Chat Assistant

İstanbul Turizmi Düşüşte

Homesberg Dinamik Fiyatlandırma Nasıl Çalışır

Nasıl 5 Yıldızlı Airbnb Hostu Olunur

İzinsiz Evlere Airbnb’den 100 Gün Kısıtlaması

Kısa Dönem Kiralamalarda Dinamik Fiyatlandırma

Airbnb Türkiye Kapanıyor mu?

Airbnb İzin Belgesi Başvurusu

Airbnb Yönetmeliği Açıklandı

1 yazlığım var normal senelik kiraya vermiyorum 100 gün altında kiraci bulunabilyor ben niye işletmeci oluyorumda 3 as y 10 gün veren olmuyor bende diğerleri gibi normal kira kazan vergisi tahukkuk etmiyor

İbrahim Bey selamlar,

Son derece haklısınız, yasanın cevap üretemediği sorunlardan biri de bu. Unutmayın bir sene içerisinde 100 günlük 4 kontrat yapma hakkınız bulunuyor. Bu maddeyi “değerlendirerek” ilerlemeyi düşünebilirsiniz.

Merhaba 1 sene içerisinde kısa dönem günler toplamı 100 gün ile kısıtlı mı?

Merhabalar,

Hayır kısıtlı değil. İzin almanız durumunda yıl boyu kısa dönem kiralayabilirsiniz ancak izin alamazsanız yapabileceğiniz minimum kontrat 100 gün olmak durumunda.

Gercekten faydali ve konuyu bilen biri tarafindan yazildigi belli bir yazi, tebrik ederim

Çok teşekkürler Özge Hanım.

Vergisel açıdan ticari faaliyette sokmak o kadar basit değil. Ticari organizasyonun varlığı nasıl ispatlanmış oluyor. Birden fazla konutunu ve işlyerini kiraya veren kişi ticari organizasyon oluşturmuş olmuyor mu? Ticari organizasyon varlığından bahsetmek için işyeri açmış olmanız gerekir. isyeri tanımı VUK 155 maddede sayılmıştır. Konut işyeri değildir. Bu nedenle kısa dönem kiralama işi ticari faaliyettir demek çok iddialidir. Otel lobisinin baskisiyla isi otelcilige evirdiler. Sonra da fiyatlari patlattilar.

Şenol Bey yorumunuz için teşekkürler.

VUK 155 “serbest meslek erbabında işe başlamanın belirtilerini” tanımlar. Ticari organizasyon varlığı ise başka bir konudur. Bir çok ülkede konutunuzda bu işi yapmanız için mükellefiyet gerekmez, genellikle stopaj vari çözümlerle kaynağında kesinti yapılır. Düşüncemiz o ki yasa koyucu bu hamlesi ile hem mükellef yaratmak hem de işin yapılmasını zorlaştırmayı amaçladı. Otel lobisi yorumunuz spekülatif olsa da inkar etmek kolay değil.

Çok doğru yorum

Teşekkürler,boyle bir dusuncem var,konu ile ilgili bilgilenmek çok önemli.

Teşekkürler Ahmet Bey,

Kısa dönem kiralama ile ilgili her türlü soru, yorum ve görüşünüz için sitemiz üzerinden form doldurabilir veya bize info@homesberg.com adresinden ulaşabilirsiniz.

Konuyu, alanında uzman birisinin yazdığı çok açıktır. Tesekkürler

Çok teşekkürler Murat Bey.

Merhaba Devlet Memuru olmak,turizm konutu vergilendirmesinde engel mi?

Devlet Memurları evini turizm konutu olarak nasıl mükellef olacak?

Merhabalar Hasan Bey,

Maalesef devlet memurlar ticari bir işletme kuramayacakları için turizm amaçlı kiralama yapmaları mümkün değil. Ancak güvendiğiniz birine intifa hakkı vermeniz durumunda onlar üzerinden işlemler gerçekleşebilir. Bu durumda hak sahibi ve vergiye tabi kişi intifa hakkını vereceğiniz kişi olacaktır.

İntifa hakkını verirken kayıtlı geliri düşük olan birini seçmenizde fayda var zira şahıs mükellefiyeti vergi dilimi maaş dahil tüm kazançlarınız toplanarak kümülatif olarak hesaplanır.

Konu hakkında güzel bir çalışma yapılmış. Yalnız mükellefiyet açısından bakıldığı zaman bu kiralama yapan konutların çoğu Basit Usulde Vergi Mükellefi kapsamına girmektedir. Bu durumda KDV ve Gelir Vergisi muafiyeti vardır. Konaklama vergisi hariç.

Recep Bey selamlar,

Bazı küçük beldelerde basit usulde mükellefiyet oluşturulabiliyor ancak büyük şehirlerde ve/veya turizmin canlı olduğu bölgelerde buna izin verilmiyor ve ticari mükellefiyet açılışı talep ediliyor. Aksi halde re’sen uygulamalar oluşabiliyor. Konu hakkında henüz bir genelge yayımlanmadığı için bir belirsizlik ortamı söz konusu.

Güzeldi.

bu saymış olduğunuz bütün işleri ve bunlarla ilgili yapılacak butun başvuruları ve bunlarla ılgılı yapılacak bütün beyannameleri ve bunlarla ilgili sorulacak olan bütün soruları bunun yanında da sgk bagkur beledıye ticaret odası kosgeb esnaf odası sanayi odası banka ıslemlerı akla gelebılecek butun resmı kurum ıslerını mali müşavir yapacak ve siz hiç sıkılmadan 720 tl ücreti mi var dıyorsunuz bunların karsılıgında. klavye başında verilecek olan bilgi ancak bu kadar olur, teşekkürler işi bilmeyen her kimse.

Metin Bey merhabalar,

Geri bildiriminiz için teşekkürler. Hazine ve maliye bakanlığının açıkladığı listeden aldık tutarı işletme esasına dayalı şahıs mükellefiyeti için. Farklılıklar tabi olacaktır isteklere göre.

İyi günler dilerim

Günlük ev kiralamak için şirket kurmak zorundamuyiz

Evet izin sahibinin mükellefiyet kurması gerekiyor. Kurulmaması halinde vergi dairesi re’sen kurulum yapıyor.

Hotel sahibinden Turizm bakanı olduğunda, Hotel lobisi olgusu bir spekülasyon olmaktan çıkar..

Günü birlik kiralamadan işletmecileri vaz geçirebilmek adına Turizm bakanlığı (Maliye bakanlığı dahil) elinden geleni ardına koymamış gibi gözüküyor…

Bu arada vergi diliminde ki yüksek oranlar dan dolayı fiyatlar yükselecek ve kimse günü birlik daire kiralayamayacak..